M&Aを実施すると、仲介会社やアドバイザリーに支払う手数料が発生します。これには、着手金や成功報酬、中間報酬などさまざまな種類があり、費用の計算方法も会社ごとに異なるため非常に複雑です。

そこでこの記事では、M&A手数料の種類や相場、レーマン方式による計算方法や会計処理のポイントについて解説します。

M&A手数料の種類と相場

はじめに、M&Aで支払う手数料の種類やその特徴、そして相場などについて解説します。

着手金

着手金は、M&Aの仲介会社やアドバイザリーと契約を結び、正式にサポートを依頼する際に発生する費用です。

着手金の金額は仲介会社によって異なりますが、一般的には50万円~200万円程度が相場となります。一部の仲介会社では、成功報酬に充当されるケースもありますが、原則として返金されないため、契約時に詳細を確認することが重要です。

中間報酬

中間報酬は、M&Aの交渉が一定の進展を見せ、基本合意が締結された段階で発生する手数料です。

この費用は、仲介会社が案件を進めるための活動費用として設定されており、成功報酬の一部を前払いする形をとる場合もあります。相場は成功報酬の10~20%程度ですが、案件の規模や仲介会社によって異なります。また、成功報酬から差し引かれるケースもあるため、契約時に確認が必要です。

デューデリジェンス費用

デューデリジェンス費用は、M&Aにおいて買収側が対象企業の詳細な調査を行う際に発生する費用です。

調査の範囲は財務・税務・法務・ビジネス・人事など多岐にわたり、専門の会計士や弁護士、コンサルタントが担当します。そのため、デューデリジェンス費用は100万円~1,000万円以上と幅広く、案件の規模や調査の深度によって大きく異なります。

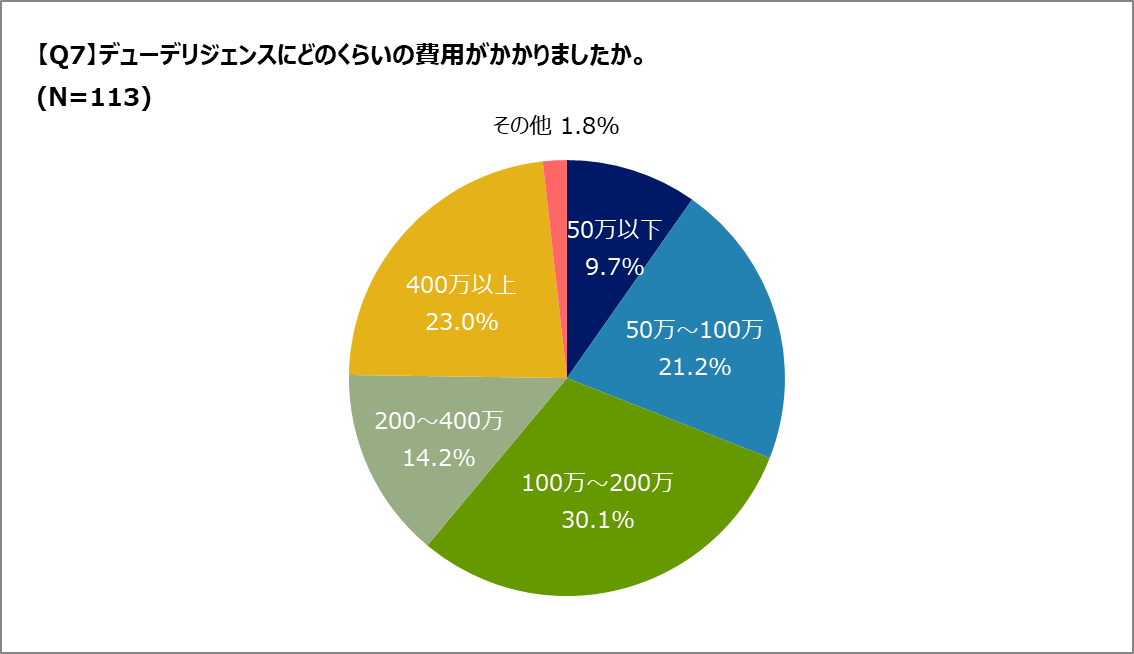

Q.デューデリジェンスの相場はどのくらい?

A.デューデリジェンスの費用は「100万円以上」が多数を占めており、一定の精度と網羅性を確保するには、数百万円規模の投資が一般的であることがうかがえます。

※本アンケートの調査概要はこちらから

また、デューデリジェンスにかかった費用についてもアンケートを行いました。デューデリジェンスを「十分に実施した」「実施したが不十分だった」と回答した113人に、かかった費用を尋ねたところ、最も多かったのは「100万~200万円」(30.1%)でした。次いで「400万円以上」(23.0%)、「50万~100万円」(21.2%)が続きます。「50万円以下」は9.7%にとどまりました。多くのケースで100万円以上の費用が発生しており、デューデリジェンスには相応の投資が必要であることがわかります。

成功報酬

成功報酬は、M&Aが最終的に成立した際に支払われる手数料です。これは、仲介会社やアドバイザリーがM&Aの成立に貢献した対価として受け取るもので、手数料の中でも最も高額になりやすい項目です。

一般的に、レーマン方式と呼ばれる計算方法が採用され、取引金額に応じて一定の割合が適用されます。相場としては、取引金額の5%~1%程度で、規模が大きくなるほど割合が低くなる傾向があります。

リテイナーフィー

リテイナーフィーは、M&Aの仲介会社やアドバイザリーに対し、月額報酬として支払う手数料です。これは、M&Aの成約に関係なく、契約期間中に提供される継続的な支援やアドバイスに対する対価として発生します。

リテイナーフィーの相場は、月額数十万円~数百万円程度が一般的ですが、案件の規模や契約内容によって変動します。

その他の費用

M&Aでは、仲介手数料以外にも、契約書の作成費用や実費が発生することがあります。具体的には、弁護士や公認会計士への報酬、契約書の作成費、印紙代、登記費用などです。

これらの金額は案件ごとに異なりますが、数十万円~数百万円の範囲で発生します。また、M&Aの交渉過程で発生する出張費やデータルームの運営費などの実費が発生する場合もあります。

M&A手数料の計算方法

M&A手数料は、取引規模や契約内容によって異なります。ここでは、一般的な計算方法として採用される「レーマン方式」について解説します。

レーマン方式とは?

レーマン方式は、M&Aの成功報酬を計算する際に、取引金額に応じた手数料率を適用する方法です。取引金額を、金額ごとにいくつかの階層に分け、それぞれの区分に対して異なる手数料率を設定します。

例えば、一般的なレーマン方式の手数料率は以下のようになります。

- 5億円以下の部分・・・5%

- 5億円超~10億円以下の部分・・・4%

- 10億円超~50億円以下の部分・・・3%

- 50億円超~100億円以下の部分・・・2%

- 100億円超の部分・・・1%

この方法では、取引金額全体に一律の手数料率を適用しません。そのため、M&Aの規模が大きくなるほど手数料率が低くなり、大型案件では手数料の負担が抑えられる仕組みになっています。

レーマン方式による具体的な計算例

レーマン方式による成功報酬は、以下のように計算します。

- 取引金額別の手数料率(例)

-

- 5億円以下の部分・・・5%

- 5億円超~10億円以下の部分・・・4%

- 10億円超~50億円以下の部分・・・3%

- 50億円超~100億円以下の部分・・・2%

- 100億円超の部分・・・1%

- 適用例:10億円のM&Aの場合

-

- 5億円 (5億円以下の部分)× 5% = 2,500万円

- 5億円 (5億円超~10億円以下の部分)× 4% = 2,000万円

- 合計成功報酬 = 4,500万円

このように、取引金額ごとに異なる手数料率を適用し、合計した金額がM&A仲介会社への成功報酬となります。

M&A手数料の負担者と契約形態

M&Aの手数料を誰が負担するのかは、契約形態によって異なります。ここでは、負担者の違いや契約の種類について解説します。

売り手・買い手の負担割合

M&Aにかかる手数料の負担割合は、契約の内容によって異なります。一般的に、M&A仲介会社を利用する場合、売り手・買い手の双方がそれぞれの手数料を仲介会社に対して支払います。

一方、M&Aアドバイザリー(FA)を利用する場合は、依頼者(売り手または買い手のどちらか)のみが手数料を負担する形が一般的です。

このように、どちらが手数料を負担するかは契約形態によるため、M&Aを進める際は事前に確認し、状況や予算に応じた選択をすることが重要となります。

両手取引と片手取引の違い

M&Aの手数料体系には、「両手取引」と「片手取引」 の2種類があります。これは、M&Aの仲介会社がどのような立場で取引に関与するかによって異なります。

両手取引とは、仲介会社が売り手・買い手の両方から手数料を受け取る契約形態のことです。両手取引の場合、仲介会社は、双方の利害を調整しながら取引を成立させる役割を担います。両手取引の場合、成功報酬の割合が低めに設定されることが多いですが、利益相反となる可能性が問題視されることがあります。

一方、片手取引とは、仲介会社が売り手または買い手のどちらか一方のみに専属的にサービスを提供する契約形態のことです。手数料は依頼者のみが負担するため、利益相反のリスクが低く、より依頼者に有利な交渉が期待できます。ただし、支払う報酬額は両手取引の場合と比べると高くなる傾向にあります。

M&A仲介とアドバイザリーの違い

M&Aのサポートを提供する事業者には、大きく分けて「M&A仲介会社」と「M&Aアドバイザリー(FA)」の2種類があります。これらは役割や契約形態が異なるため、どちらを利用するかによって手数料の負担や支援内容が変わります。

M&A仲介会社は、売り手・買い手の双方を取り持ち、取引の成立を支援する業者です。一般的に両手取引の契約形態が多く、売り手・買い手双方から手数料を受け取ることが特徴です。取引成立が目的のため、迅速に成約へと導く傾向があります。

一方、M&Aアドバイザリー(FA)は、売り手または買い手のどちらか一方に専属で支援を提供する業者です。依頼者の利益を最優先に交渉を行うため、利益相反のリスクが低いのが特徴です。ただし、仲介会社に比べると成功報酬が高額になります。

M&A手数料の会計処理と損金計上

M&Aの手数料は、会計処理の方法によって税務上の取り扱いが異なります。ここでは、買収側・売却側の処理方法や、損金算入できる手数料の範囲について解説します。

M&A手数料の会計処理

M&Aにかかる手数料は、買収側(買い手)と売却側(売り手)で会計処理の方法が異なります。買収側(買い手)の場合、支払った手数料は取得原価として資産計上されるのが一般的です。

たとえば、デューデリジェンス費用や仲介手数料は、M&Aの一環として発生するため、買収した企業の取得価額に含めることになります。ただし、一部の手数料は経費処理が可能な場合もあります。

一方、売却側(売り手)の場合、手数料は譲渡費用として処理されます。これは、株式や事業の売却によって得られる譲渡所得を計算する際に、控除できる費用として扱われるためです。その結果、税負担を軽減する効果が期待できます。

損金算入できる手数料とできない手数料

M&A手数料は、損金算入できるものとできないものがあり、税務上の取り扱いも異なります。損金算入できる手数料は、企業の営業活動に関連し、事業の経費として認められるものです。

たとえば、デューデリジェンス費用や契約書作成費、M&Aアドバイザーへの報酬などが該当します。これらの費用は、法人税計算の際に損金として処理できるため、課税所得を減らすことができます。

一方、損金算入できない手数料とは、買い手側が支払う仲介手数料や成功報酬などです。これらは、事業の取得にかかる費用として資産計上されるため、即時の経費処理ができません。ただし、一定の条件下では、減価償却の対象になることもあります。

M&A手数料の注意点とトラブル防止策

M&A手数料の仕組みを正しく理解していないと、過剰な請求や契約トラブルに巻き込まれるリスクがあります。ここでは、手数料に関する規制や注意点、トラブル防止策を解説します。

M&A手数料に関する法律・規制

M&A手数料に関する法律や規制は、取引の透明性と公正性を確保するために重要な役割を果たしています。以下に、主なものをまとめます。

- 手数料体系の透明性

-

中小企業庁は、M&A支援機関登録制度において、登録支援機関が手数料体系を公表することを義務付けています。これにより、中小企業が安心してM&Aに取り組める環境を整備しています。

- 自主規制の強化

-

業界団体であるM&A仲介協会は、仲介手数料の総額や算定根拠、支払時期などの情報を契約時に売り手・買い手双方に説明することを義務付ける自主規制ルールを導入しています。これにより、高額な手数料請求やトラブルの防止を図っています。

これらの規制や取り組みは、M&A手数料に関するトラブルを未然に防ぎ、取引の公正性と透明性を高めることを目的としています。

手数料トラブル事例と注意点

M&Aにおける手数料トラブルは、手数料の不透明な設定や契約内容の誤解によって発生することが多いです。特に、「成功報酬の計算方法が契約時と異なる」「途中解約時の手数料負担が不明確」などのケースが問題となります。

例えば、レーマン方式の適用範囲が契約書と異なっていたために、想定以上の成功報酬を請求されたケースがあります。また、途中解約時に高額な違約金が発生し、トラブルになった事例もあります。

このようなトラブルを防ぐためには、契約前に手数料体系を細かく確認し、不明点は事前に質問することが重要です。

過剰な手数料請求を防ぐポイント

M&Aの手数料は、高額になるケースが多いため、契約前に適正な手数料かどうかを見極めることが重要です。特に、不明瞭な成功報酬の計算方法や追加費用の発生には注意が必要です。

過剰な手数料請求を防ぐためのポイントとしては、契約時に「手数料の計算方法」や「支払い時期」「途中解約時の負担」などを詳細に確認することが挙げられます。

また、複数の仲介会社から見積もりを取ることで、相場と比べて適正な手数料であるかを確認できます。

M&A手数料を抑える方法

M&Aの手数料は高額になりやすいため、適切な方法でコストを抑えることが重要です。ここでは、手数料を削減するための具体的な方法を紹介します。

相見積もりを取る

M&A手数料を抑える最も基本的な方法は、複数の仲介会社やアドバイザリーに見積もりを依頼し、比較することです。各社の手数料体系やサービス内容を把握することで、不必要な費用を削減できる可能性があります。

特に、成功報酬の算定方法(レーマン方式の適用範囲)や、着手金・中間報酬の有無は必ず確認しておかなければなりません。

株式価値基準で成功報酬を算定する仲介会社を選ぶ

M&Aの成功報酬は、企業価値を基準に算定されることが一般的ですが、一部の仲介会社では株式価値を基準にする場合があります。

企業価値基準では、負債を含めた総額を基準に手数料が計算されるため、実際の売却額よりも高い金額に対して手数料が発生することがあります。しかし、株式価値基準では、売却金額のみを基準に計算されるため、手数料を抑えることが可能です。

仲介会社を選ぶ際には、こうした点も事前に比較し、コストパフォーマンスの高い契約を選択しましょう。

補助金・助成金を活用する

M&Aの手数料負担を軽減する方法としては、補助金や助成金を活用することも効果的です。例えば、中小企業庁が実施する「事業承継・引継ぎ補助金」では、M&Aにかかる専門家費用や手数料の一部が補助対象となります。

また、地方自治体でも独自のM&A支援策を実施している場合があるため、M&Aを検討する際は最新の補助金・助成金の情報を確認し、活用できる制度を検討することが重要です。

デューデリジェンス費用を削減する方法

デューデリジェンス(DD)は、M&Aのリスクを評価する重要なプロセスですが、調査範囲が広がると費用が高額になるため、規模や状況に即した適切なものにしなければなりません。

費用を抑える方法としては、調査範囲を必要最低限に絞ることが挙げられます。すべての分野を詳細に調査するのではなく、財務・法務・税務など、優先度の高い領域にフォーカスすることでコストを削減することが可能です。

また、複数の専門家に依頼するのではなく、ワンストップで対応できるアドバイザリーを選ぶことで、個別のコンサルタントを手配するよりもコストを抑えられる場合もあります。

M&A仲介会社の選び方

M&Aを成功させるには、適切な仲介会社を選ぶことが重要です。仲介会社には、「仲介型」と「アドバイザリー(FA)型」の2種類があり、それぞれ役割が異なります。

したがって、状況や金額、依頼する内容などを考慮したうえで、どちらに依頼するのかを選択しなければなりません。

また、実績や専門性を重視し、過去のM&A事例や取引規模を確認することも大切です。特に、自社と同じ業界・事業規模のM&Aを手がけた実績があるかどうかは、仲介会社の重要な選定基準になります。

それ以外にも、手数料体系の透明性や契約条件を明確に把握し、途中解約時のルールなども確認しておくことで、不測のトラブルを防ぐことができるでしょう。

まとめ

M&Aの手数料は、仲介会社の料金体系や契約形態によって大きく異なるため、事前に詳細を確認することが重要です。特に、手数料の計算方法やその負担者、会計処理のルールなどを理解し、適正なコストでM&Aを進めるようにしなければなりません。

また、手数料トラブルを防ぐためには、契約内容の精査や相見積もりを取ることなども効果があります。仲介会社の選定も慎重に行い、適切なサポートを受けながらスムーズなM&Aを実現しましょう。

【調査概要】M&A(買収側)に関するアンケート

調査実施期間:2025年7月14日

調査対象者:20~59歳のM&A(買収)経験のある男女

調査方法:インターネット調査

調査協力:株式会社JCマーケティング

有効回答数:120件